<< Themensammlung Direktversicherung

Durchführungsweg Pensionsfonds

Der Pensionsfonds

Seit 2002 können Arbeitgeber auch den Durchführungsweg über einen Pensionsfonds wählen. Dieser kann in Form einer Aktiengesellschaft oder eines Pensionsfondsvereins auf Gegenseitigkeit betrieben werden.

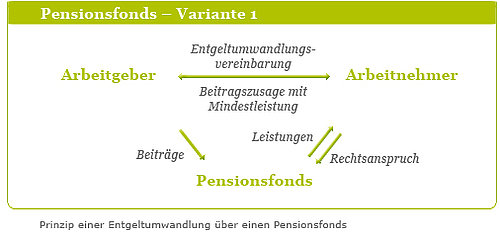

Beim Pensionsfonds handelt es sich um einen externen, rechtlich selbstständigen Versorgungsträger, der den Arbeitnehmern Leistungen der betrieblichen Altersversorgung gewährt und hierauf einen Rechtsanspruch einräumt.

Der Arbeitgeber schließt mit dem Pensionsfonds einen Versorgungsvertrag, in dem der Pensionsfonds beauftragt wird, die Versorgungsleistungen an den Arbeitnehmer zu erbringen. Die Versorgungsleistungen werden aus den Beiträgen des Arbeitgebers und den Erträgen des Pensionsfonds finanziert. Ebenso kann der Arbeitnehmer den Pensionsfonds für seine Entgeltumwandlung nutzen.

Das Kapital wird vom Pensionsfonds in Aktien und Rentenpapieren angelegt. Bei der Kapitalanlagepolitik unterliegt der Pensionsfonds geringeren Beschränkungen als Pensionskassen oder Lebensversicherungsunternehmen. Dadurch soll eine höhere Rendite erreicht werden.

Es besteht aber auch das Risiko einer Unterdeckung des Fonds. Wenn der Fonds die zugesagte Versorgungsleistung nicht erbringen kann, trifft den Arbeitgeber aufgrund seiner Versorgungszusage eine Nachschusspflicht in Höhe des fehlenden Versorgungskapitals beziehungsweise das Versorgungsversprechen fällt insoweit auf ihn zurück.

Für den Fall, dass der Arbeitgeber aufgrund von Insolvenz diese Zusage nicht erfüllen kann, tritt der Pensions-Sicherungs-Verein ein. Der Arbeitgeber muss für diesen Insolvenzschutz Beiträge an den Pensions-Sicherungs-Verein leisten. Dieser Beitrag beträgt ein Fünftel des normalen Beitrages, der für dasselbe Versorgungsversprechen als Direktzusage aufzuwenden wäre.

Förderung

Die Einzahlung des Beitrages an den Pensionsfonds erfolgt für den Mitarbeiter bis zu vier Prozent der BBG der gesetzlichen Rentenversicherung, also im Jahr 2007 bis zu 2.520 Euro jährlich bezeihungsweise 210 Euro monatlich, steuerfrei.

Das Alterseinkünftegesetz (AEG) ermöglicht eine weitere Einlage in den Pensionsfonds: seit 01.01.2005 können zusätzlich 1.800 Euro steuerfrei eingebracht werden, sofern der Arbeitgeber die Versorgungszusage nach dem 31.12.2004 erteilt hat und keine pauschal versteuerte Versorgung besteht.

Die Steuerfreiheit der Beiträge gilt nur dann, wenn die Altersleistung grundsätzlich als lebenslange Rente ausbezahlt wird. Es dürfen jedoch bis zu 30 Prozent des zu Beginn der Auszahlungsphase zur Verfügung stehenden Kapitals einmalig steuerfrei ausbezahlt werden.

Die Beiträge für den Pensionsfonds unterliegen in Höhe der steuerfreien Beträge nicht der Sozialabgabenpflicht:

- Werden die Beiträge vom Arbeitnehmer im Rahmen der Entgeltumwandlung aufgebracht, so sind die umgewandelten Gehaltsteile sind bis zu einer Höhe von vier Prozent der BBG bis einschließlich 2008 sozialversicherungsfrei. Für den Aufstockungsbetrag in Höhe von 1.800 Euro sind jedoch in vollem Umfang Sozialabgaben zu zahlen.

- Werden die Beiträge vom Arbeitgeber finanziert, so sind diese sozialabgabenfrei bis zu vier Prozent der aktuellen BBG

Die Leistungen, die vom Pensionsfonds erbracht werden, unterliegen im Versorgungsfall der vollen Steuerpflicht und sind mit dem individuellen Steuersatz zu versteuern.

Zu beachten ist, dass sämtliche Leistungen der betrieblichen Altersversorgung der Beitragspflicht in der gesetzlichen Kranken- und Pflegeversicherung unterliegen.

Beim Pensionsfonds ist auch eine Riester-Förderung in Form von Zulagen und Sonderausgabenabzug möglich.

Vorteile im Überblick

- Mit einem Pensionsfonds kann der Arbeitgeber den Anspruch des Arbeitnehmers auf Entgeltumwandlung erfüllen

- keine Bilanzberührung beim Arbeitgeber

- keine zusätzlichen Verwaltungskosten

- bei Entgeltumwandlung: Ersparnis der Sozialabgaben bis Ende 2008

- bei rein arbeitgeberfinanzierter Versorgung: unbefristete Ersparnis der Sozialabgaben in Höhe der steuerfreien Beträge

- kein Finanzierungsrisiko für den Arbeitgeber, da sich die Ansprüche des Arbeitnehmers direkt gegen den Pensionsfonds richten und Beitragszusage mit Mindestleistung möglich ist

- Motivation der Mitarbeiter durch wichtige Zusatzleistungen

- flexible Dotierung möglich

- Chancen des Kapitalmarktes können genutzt werden

Wechsel zu einem Pensionsfonds

Seit 2002 ist der Wechsel von bestehenden Direktzusagen und Unterstützungskassen hin zum Pensionsfonds steuerlich vereinfacht worden: das Unternehmen kann Deckungsmittel auf einen Pensionsfonds übertragen.

Die Dotierung des Pensionsfonds kann, sofern sie die Auflösung der Pensionsrückstellungen überschreitet (und dies tut sie in aller Regel sogar nicht unerheblich), nur über zehn Jahre verteilt steuerlich als Betriebsausgabe geltend gemacht werden.

Durch die erhöhte Eigenkapitalquote verbessern sich die Möglichkeiten bei Kreditaufnahmen, die Bilanz wird verkürzt und auch die Unternehmensnachfolge kann frei von Pensionsverpflichtungen gestaltet werden.

Schlagworte zu diesem Artikel