Was ist Private Equity?

Private Equity - Alles Wichtige auf einen Blick

Der Begriff Private Equity stammt ursprünglich aus den USA und bezeichnet privates Beteiligungskapital. Private Equity bildet damit das Gegenstück zu Public Equity, bei dem es sich um börsengehandeltes Beteiligungskapital handelt.

Private Equity wird nicht börsennotierten Unternehmen von privaten oder institutionellen Investoren in Form von wirtschaftlichem Eigenkapital oder eigenkapitalähnlichen Mitteln zur Verfügung gestellt. Dabei wird in der Regel auf die Stellung von Sicherheiten verzichtet. Dies führt zu einer Stärkung der Eigenkapitalquote sowie zu einer Verbesserung der Bonität eines Unternehmens, was wiederum positive Auswirkungen auf ein Unternehmensrating hat. Dies ermöglicht Unternehmen eine weitere Aufnahme von Fremdkapital, falls dies notwendig werden sollte.

Wer bekommt Private Equity?

Bei den Kapitalnehmern handelt es sich in erster Linie um kleine und mittlere Unternehmen. Das Kapital wird über einen befristeten Zeitraum zur Verfügung gestellt, die Laufzeit beträgt zwischen drei und zehn Jahre.

Neben der finanziellen Komponente beinhaltet Private Equity zumeist ein Betreuungs- und Beratungsangebot. Der Umfang der Bereitstellung von Know-how ist abhängig vom generellen Angebot des Investors sowie vom Entwicklungsstand des Kapital nehmenden Unternehmens.

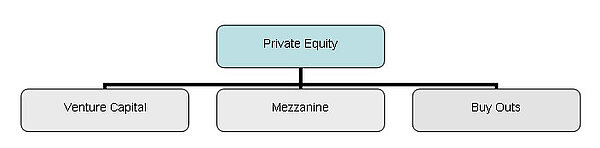

Als Oberbegriff umfasst Private Equity neben Venture Capital auch Mezzanine-Finanzierungsinstrumente und Buy Outs. Während Venture Capital in den frühen Lebensphasen und den Wachstumsphasen eines Unternehmens zum Einsatz kommt, werden Mezzanine-Finanzierungsinstrumente und Buy Outs von bereits etablierten Unternehmen in späteren Finanzierungsphasen eingesetzt. Es gibt also nicht das eine Finanzierungsinstrument Private Equity, vielmehr sammeln sich unter dem Oberbegriff Private Equity verschiedene Finanzierungsinstrumente.

Welche Ziele werden mit der Bereitstellung des Kapitals verfolgt?

Mit der Bereitstellung von Private Equity werden meist langfristige Ziele verfolgt. Die Investoren partizipieren am langfristigen Wertzuwachs eines Unternehmens, daher wird in der Regel auf laufende Zinszahlungen seitens des Kapital nehmenden Unternehmens verzichtet. Vielmehr wird der Gewinn durch die Veräußerung der Beteiligung am Ende der Investitionsphase erzielt.

Die Rendite einer Finanzierung mit Private Equity kann für den Kapitalgeber zwischen 10 und 50 Prozent variieren, abhängig von der Phase der Investition und der Finanzierungsform. Dem gegenüber steht das hohe Risiko einer solchen Finanzierung für den Kapitalgeber, dass sogar mit dem völligen Verlust des eingesetzten Kapitals enden kann.

Die Anlässe zum Einsatz von Private Equity reichen von der Frühphasenfinanzierung über die Expansions- und Wachstumsfinanzierung bis hin zu besonderen Finanzierungsanlässen. Zu den besonderen Finanzierungsanlässen gehören:

- Börsengang

- Restrukturierungen, z.B. Gesellschafterwechsel

- Unternehmensübernahme

- Unternehmenssanierung

Die Kapitalgeber (z.B. Private Equity-Gesellschaften oder Venture Capital-Gesellschaften) spezialisieren sich meist auf die Finanzierung bestimmter Unternehmensphasen oder Finanzierungsanlässe.

Buy Back

Buy Back ist eine der Exit-Möglichkeiten einer Beteiligungsgesellschaft im Rahmen der Venture Capital-/ Private Equity-Finanzierung.

Als Buy Back bezeichnet man dabei den Verkauf der Unternehmensanteile an Mitgesellschafter. Dabei verkauft die Beteiligungsgesellschaft ihre Anteile an die Altgesellschafter des Unternehmens. Bei den Altgesellschaftern handelt es sich meist um die Gründer oder das Management des Unternehmens.

Bundesverband Deutscher Kapitalgesellschaften (BVK) - German Private Equity and Venture Capital Association e.V.

Der Bundesverband Deutscher Kapitalgesellschaften (BVK) wurde am 29. Januar 1988 in Berlin gegründet und schloss sich im Dezember 1989 mit dem Deutschen Venture Capital Verband DVCA zusammen.

Der BVK ist die umfassende Organisation der deutschen und der in Deutschland tätigen Repräsentanten ausländischer Kapitalbeteiligungsgesellschaften.

Bridge Financing

Bridge Financing – auch Brückenfinanzierung, Überbrückungsfinanzierung oder Übergangsfinanzierung genannt – bezeichnet generell die kurzfristige und vorübergehende Beschaffung von finanziellen Mitteln. Im Bereich Private Equity/ Venture Capital bezeichnet man als Bridge Financing finanzielle Mittel, die einem Unternehmen zur Vorbereitung eines Börsengangs zur Verfügung gestellt werden. Damit wird in erster Linie eine Verbesserung der Eigenkapitalquote des Unternehmens angestrebt.

Zum Thema auf förderland

Schlagworte zu diesem Artikel